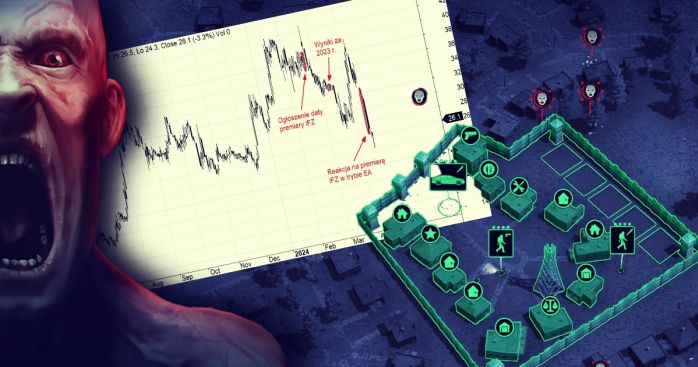

W najnowszym raporcie analitycy z DM BOŚ przyznają, że wyniki spółki Ferro na poziomie operacyjnym okazały się lepsze od przewidywanych. Wciąż jednak spadająca liczba inwestycji mieszkaniowych, wzrastające koszty obsługi długu oraz wysoka inflacja powstrzymują ich przed podwyższeniem rekomendacji.

Kurs Ferro od początku tego roku zanotował -34% spadek wartości. W obecnej sytuacji utrzymana cena docelowa z października na poziomie 28,7 zł sugeruje 18% potencjał do wzrostu, jednak analitycy dalej podtrzymują neutralne nastawienie do spółki i na poziomie fundamentalnym zalecają TRZYMAJ.

Zobacz także: Rekordowe wyniki Unimot za III kwartał powodują kolejny wzrost ceny docelowej

Wyższy EBIT osłabiony mocnym wzrostem kosztów finansowych

Ferro osiągnęło w 3 kwartale przychody na poziomie 226 mln zł (płasko r/r), lekko przekraczając oczekiwania analityków, którzy przewidywali 2% spadek. Sprzedaż w najważniejszym dla spółki segmencie, armatury sanitarnej, wzrosła o 2% r/r do poziomu 105 mln zł.

Ferro opiera się przede wszystkim na polskim rynku, na którym od początku tego roku widać trend spadkowy sprzedaży. W kolejnych kwartałach rodzimy rynek zapewniał przychody na poziomach 120 mln zł, 99 mln zł i w 3 kwartale 98 mln zł. Podobna sytuacja ma miejsce w Czechach oraz na Węgrzech.

Spółka zanotowała niższy niż zakładano spadek rentowności do poziomu 12,2% (rok wcześniej wynosiła 13,3%). Spadek wynika z wyższych kosztów surowców r/r oraz braku możliwości przerzucenia ich na klienta, a także wzrostu udziału kosztów wynagrodzeń. W efekcie wynik EBIT wyniósł 28 mln zł (-8% r/r) i był o 28% wyższy niż przewidywano.

Mimo przebicia oczekiwań analityków na poziomie operacyjnym spółka zanotowała dużo wyższe koszty finansowe, spowodowane wzrastającym zadłużeniem oraz rosnącymi stopami procentowymi. W 3 kwartale koszty te wyniosły 10 mln zł i były o 66% wyższe niż zakładali analitycy, a także o 64% wyższe niż rok wcześniej.

Z tego względu końcowy wynik netto na poziomie 14 mln zł (-37% r/r) był jedynie o 12% wyższy od oczekiwań.

Zobacz także: ZEW Kogeneracja mocno poprawia przychody w 3 kwartale 2022

Negatywne sygnały rynkowe

Obecna fundamentalna sytuacja Ferro nie stanowi w oczach analityków dobrego momentu do inwestycji w spółkę. Ze względu na coraz mniejszą liczbę inwestycji mieszkaniowych przewidywane jest osłabienie na rynku materiałów budowlanych. Dodatkowym impulsem osłabiającym potencjalny popyt na produkty spółki jest wysoka inflacja, która osłabia możliwości zakupowe konsumentów.

Szansę dla Ferro stanowi konieczność odbudowy Ukrainy, która może drastycznie zwiększyć zapotrzebowanie na produkty spółki. Jednak może być to odczuwalne dopiero po zakończeniu wojny, a obecnie ciężko jest prognozować, kiedy dokładnie to nastąpi.

Nowe centrum logistyczne

W I połowie przyszłego roku spółka planuje uruchomić nowe centrum logistyczne w Rumunii. Analitycy dostrzegają w tym szansę do obniżenia kosztów, dzięki wyeliminowaniu konieczności transportu z Polski, oraz możliwość ekspansji na rynki południowej Europy. Najpierw jednak spółka będzie musiała ponieść wyższe nakłady inwestycyjne, wobec czego pozytywne skutki inwestycji odczuwalne będą najprawdopodobniej dopiero w późniejszych kwartałach.