Czy warto inwestować w spółki, które przechodzą z NewConnect na rynek główny GPW?

Rok 2014 był rekordowy pod względem ilości spółek, które przeszły z rynku NewConnect na rynek główny GPW. Takich debiutów było aż 10, co stanowi nowy rekord w stosunku do 2010 roku, kiedy zadebiutowało 8 spółek. Sporo, bo siedem, debiutów było też w roku 2013. Czy warto zainteresować się tego typu spółkami, które emigrują z NewConnect na rynek podstawowy? Czy spółki z NewConnect są dobrą okazją inwestycyjną? Sprawdźmy to na podstawie danych z ostatnich dwóch lat.

Rok 2014 był rekordowy pod względem ilości spółek, które przeszły z rynku NewConnect na rynek główny GPW. Takich debiutów było aż 10, co stanowi nowy rekord w stosunku do 2010 roku, kiedy zadebiutowało 8 spółek. Sporo, bo siedem, debiutów było też w roku 2013. Czy warto zainteresować się tego typu spółkami, które emigrują z NewConnect na rynek podstawowy? Czy spółki z NewConnect są dobrą okazją inwestycyjną? Sprawdźmy to na podstawie danych z ostatnich dwóch lat.

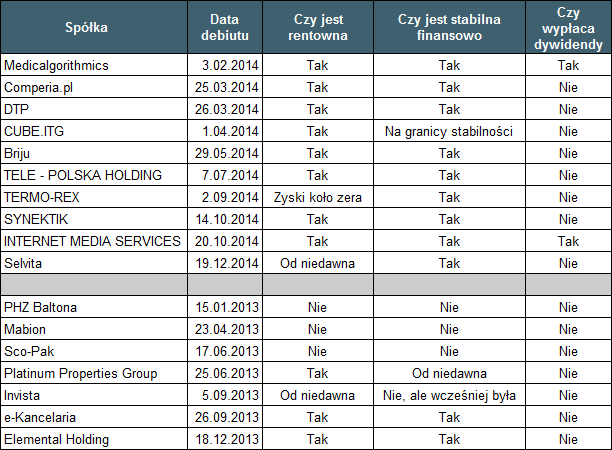

Stabilność finansowa debiutantów

By spółka z NewConnect mogła przejść na rynek główny, powinna przede wszystkim spełnić kryterium kapitalizacji. Obecnie, wynosi ono 48 mln zł. Oznacza to, że w praktyce tylko co dziesiąta spółka z NC może ubiegać się o zmianę rynku. To stanowi już pewien filtr. Można się bowiem spodziewać, że tylko najlepsze z nich są w stanie to zrobić. Sprawdźmy więc od strony fundamentów jak radzą sobie spółki, które przeniosły się w ostatnich dwóch latach z rynku New Connect na parkiet główny(Tabela 1).

Tabela 1. Zestawienie spółek, które przeszły z NC na GPW w latach 2013-2014 i ich podstawowe dane fundamentalne.

Spółki debiutujące w 2014 roku są, ogólnie rzecz ujmując, w dobrej kondycji finansowej. Są rentowne i stabilne finansowo. Niestety, tylko dwie z nich wypłacają dywidendy (#MDB, #IMS). Debiutanci z roku 2013 już nie są w tak dobrej kondycji. Dywidend żaden z nich nie wypłaca, a stabilnością finansową mogą pochwalić się tylko trzy, z tego jedna dopiero od niedawna. Nie jest to też kwestia ostatniego roku. Podobne wyniki te spółki miały już wcześniej.

Niestety, wniosek jest z tego taki, że inwestor nie może opierać decyzji inwestycyjnej na samej chęci zmiany rynku przez spółkę. To zestawienie nie potwierdza hipotezy, że na giełdę przechodzą najlepsze spółki. Przechodzą największe z nich, nawet jeśli ich finanse pozostawiają sporo do życzenia.

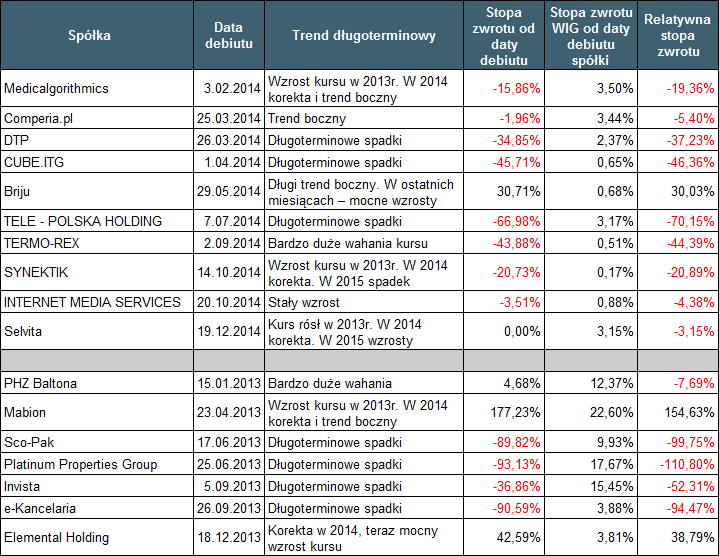

Jak się zachowuje kurs emigrantów z NewConnect na głównym parkiecie?

Każda z badanych 17 spółek ma inny staż na GPW. Jednak oprócz Selvity – debiutanta z grudnia 2014 roku, na wszystkich możemy określić długoterminowy trend. Tabela 2 zawiera subiektywną ocenę trendów spółek oraz stopy zwrotu w porównaniu z WIG.

Tabela 2. Zestawienie spółek, które przeszły z NC na GPW w latach 2013-2014 i ich trendy długoterminowe oraz stopy zwrotu.

Niestety, sytuacja na spółkach wygląda gorzej niż źle. Jedynie na trzech z nich inwestorzy mogli zarobić więcej, niż gdyby inwestowali w indeks WIG:

- BRIJU S.A. #BRI - spółka dobra fundamentalnie, była w trendzie bocznym i dopiero od grudnia mocno wzrasta.

- Mabion S.A. #MAB – zajmująca się badaniami nad lekami nowej generacji, dała najwięcej zarobić, bo aż 177%, lecz cały wzrost odbył się w 2013 roku. W 2014 nastąpił powolny spadek z ponad 55 zł do około 40 zł. Spółka obecnie nie ma zysków i ma problemy z płynnością.

- Elemental Holding S.A. #EMT – Spółka zarządzająca spółkami recyklingowymi jest pozytywnym przykładem, wśród emigrantów z NC. Stabilna finansowo, z dobrą rentownością. Od lipca 2014 roku w silnym trendzie wzrostowym. Jednak przez pierwsze pół roku obecności na GPW kurs spadał.

Drugim ciekawym wnioskiem jest fakt, że aż w siedmiu spółkach kurs jest w silnym trendzie spadkowym często od lat. W trzech przypadkach (#SCO, #PPG, #EKA) spadki sięgnęły aż 90%. W tej grupie są także spółki, które można uznać za zdrowe fundamentalnie:

- DTP S.A. #DTP – spółka zajmująca się wierzytelnościami. Jest stabilna finansowo i ma kilkunastoprocentową rentowność od lat. Niestety kurs spadł od marca 2014 r. o 34%

- Tele-Polska Holding S.A. #TPH – spółka jest bardzo nisko wyceniana, a jej kurs spadł o 2/3 od debiutu. Mimo dobrej płynności i rentowności na poziomie 5% od lat, inwestorzy nie są zainteresowani jej akcjami.

- e-Kancelaria S.A. #EKA – jest to także spółka zajmująca się wierzytelnościami, ale ma dużo wyższe zadłużenie i mniejszą rentowność niż DTP S.A. Jej kurs spadł przez półtora roku aż o 90%.

Wniosek z tej analizy jest jednoznaczny. Nawet dobra fundamentalnie spółka może znacznie stracić giełdzie. W większości przypadków oznacza to, że dzieje się w niej coś złego, co może ujrzeć światło dzienne w przyszłości. Z drugiej strony, jeśli taka spółka wchodzi w trend wzrostowy, może to być bardzo dobra okazja inwestycyjna.

Przejście na rynek główny GPW nie jest synonimem świetlanej przyszłości

Samo przejście na GPW nie oznacza, że spółka ma przed sobą perspektywy rozwoju. Niestety, nawet dobre wyniki finansowe spółki przechodzącej z NC nie gwarantują sukcesu na rynku głównym. Przeważnie przechodzące spółki są wciąż małe i w związku z tym wiąże się z nimi większe ryzyko inwestycyjne.

Dodatkowo, należy zauważyć, że każda z nich jest innym biznesem, w innej branży. Każdą należy rozważyć indywidualnie i zwracać uwagę na kurs. Oprócz sprawdzenia wskaźników fundamentalnych, należy sprawdzić możliwości rozwoju i koniunkturę w branży.

Wniosek jest więc taki, że niestety warunki przejścia na rynek główny GPW nie są filtrem, który przesiewa rynek NC i wybiera najlepsze spółki. Dobitnie pokazują to ich notowania. Pozytywne jest natomiast to, że coraz więcej spółek decydujących się na przejście jest w dobrej kondycji finansowej. Dodatkowo, giełda zapowiada na marzec zmiany, które mają na celu poprawić funkcjonowanie rynku NewConnect. Miejmy nadzieję, że te zabiegi poprawią też jakość spółek znajdujących się na nim.

Na koniec warto jeszcze zwrócić uwagę na jedną kwestię. Rok 2014 był wyjątkowo wymagający dla małych spółek. Kursy indeksów sWIG80, czy nieistniejącego już WIG250 zostały mocno poturbowane. Może to być jednorazowy czynnik, który sprawił, że wynik analizy jest taki, a nie inny.